Le PERCOL : une solution pour épargner et réduire ses impôts

19 juin 2020 - En pratique

Selon les statistiques de l’OCDE (Observatoire français des conjonctures économiques), en moyenne, les ménages ont économisé 230 € par mois pendant la période de confinement.

Conscients que cette moyenne ne reflète pas l’état de l’ensemble des ménages, on observe néanmoins une économie record avoisinant les 55 milliards d’euros.

Les versements volontaires dans le PERCOL

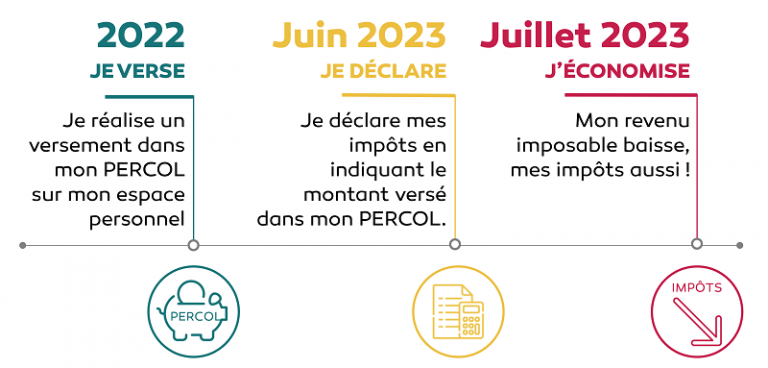

Sachez que grâce à la Loi PACTE, vous pouvez réaliser des versements volontaires dans votre PER Collectif (PERCOL) qui pourront être déduits de votre revenu imposable 1.

En contrepartie, l’épargne récupérée à la sortie sera fiscalisée.

À titre d’exemple, en versant 1000 €, vous pourrez économiser jusqu’à 300 € d’impôts 2.

Vous profitez ainsi d’un double avantage : vous épargnez pour votre retraite (ou pour l’achat de votre résidence principale) et réduisez vos impôts 3 !

De plus, si votre entreprise vous le permet, vous pouvez bénéficier d’un abondement.

Comment réaliser des versements volontaires déductibles dans votre PERCOL ?

C’est très simple :

- Rendez-vous dans votre espace personnel épargnant, (Besoin d’aide ? Consultez notre page dédiée)

- Cliquez sur « Effectuer un versement »

- Choisissez versement occasionnel (ou périodique, si vous souhaitez épargner petit à petit)

- Choisissez le plan d’épargne retraite

- puis Versement déductible.

Laissez-vous ensuite guider !

Vous n’aurez plus qu’à déclarer le montant versé dans votre PERCOL l’année prochaine afin de réduire vos impôts.

Quelle sera la fiscalité à la sortie ?

Pour votre PERCOL, la fiscalité dépendra de quand et comment vous récupérerez votre épargne :

- à la retraite ou par anticipation ?

- en capital ou en rente ?

|

|

À la retraite Sortie en capital |

À la retraite Sortie en rente |

Sortie anticipée (hors résidence principale) |

Sortie anticipée résidence principale |

|

Sur le capital |

Soumis au barème de l’impôt sur le revenu |

Soumis à l’IR* après un abattement de 10% |

Capital exonéré d’impôt sur le revenu |

Soumis au barème de l’impôt sur le revenu |

|

Sur les plus-values |

PFU* 30% ou option IR + prélèvements sociaux à 17,2% |

Prélèvements sociaux 17,2% sur une partie de la rente** |

Prélèvements sociaux à 17,2% |

PFU 30% ou option IR + prélèvements sociaux à 17,2% |

*PFU : Prélèvement forfaitaire Unique | IR : Impôt sur le revenu

**Rente viagère de type onéreux : Fraction imposable égale à 70 % avant 50 ans, 50 % entre 50 et 59 ans, 40 % entre 60 et 69 ans et 30 % après 69 ans

1 Pour un salarié, dans la limite de 10% des revenus professionnels de l’année N-1 plafonnés à 8 PASS N-1, avec un minimum de 10% du PASS N-1. Pour un TNS, dans la limite de 10% des revenus professionnels de l’année N plafonnés à 8 PASS N, avec un minimum de 10% du PASS N. Ce plafond est majoré de 15% des revenus professionnels N compris entre 1 et 8 PASS N.

2 Si votre revenu imposable est compris entre 25 660 € à 73 369 €. En savoir plus sur les tranches d’imposition.

3 Les versements volontaires déductibles de l’assiette de l’imposition à l’entrée seront fiscalisés à la sortie

![]() Connectez-vous à votre espace personnel épargnant pour faire un versement.

Connectez-vous à votre espace personnel épargnant pour faire un versement.